出征东南亚,金融科技的新出路

- 来源:钛媒体APP

- 发表于: 2018-03-28 17:06:52

- 责任编辑: ningdi

提到东南亚,你可能想到了“新马泰七日游”,想到了《泰囧》和《唐人街探案》,其实,东南亚绝不仅仅是个旅游宝地,某种程度上也已经成为金融科技的乐园。

原标题:出征东南亚,金融科技的新出路

提到东南亚,你可能想到了“新马泰七日游”,想到了《泰囧》和《唐人街探案》,其实,东南亚绝不仅仅是个旅游宝地,某种程度上也已经成为金融科技的乐园。

2017年下半年,在国内监管日趋严厉的背景下,大批互联网金融平台“转战”至东南亚,去发掘新的商机。淘金的人多了,卖水的也多了起来。蚂蚁金融、腾讯、苏宁支付及闪银、凡普金科等大批金融科技类公司纷纷出海,以支付、风控、大数据、场景获客等技术为依托,掀起了一波又一波热潮。

巨大的市场及想象空间

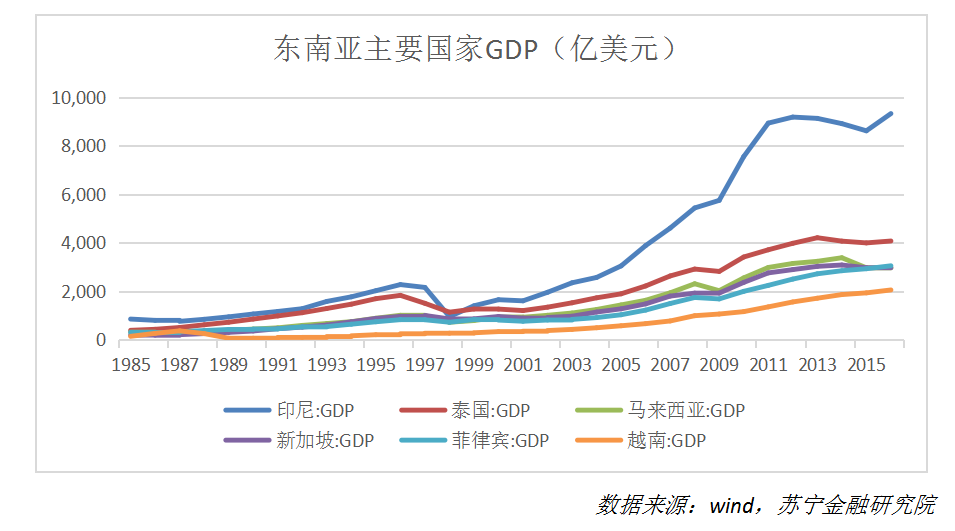

经济高速发展的市场才有活力。2003年以来,东南亚地区经济一直保持着快速增长。尤其是印尼,作为东南亚最大经济体,人口数量世界第四,但经济基础薄弱、增长潜力大,已经成为国内企业出海的首选目的地。

国内企业出海,最早的时候是大批企业将生产基地迁移至东南亚,被称作制造业“东南飞”;随着智能手机在东南亚地区的普及,互联网领域也迎来了巨大的发展潜力。

一方面,庞大的人口基数带来巨大想象空间。数据显示,东南亚地区6亿人口,其中4.2亿人口都是40岁以下的年轻人,乐于尝试新兴事物,互联网普及率较高。以泰国为例,移动互联网用户数超过66%,智能手机普及率超过60%。与此同时,东南亚的“中产阶级”也在快速崛起。据波士顿集团预测,2020年印尼中产阶层将达到1.41亿人,会带来巨大的消费潜力。

中产阶层的一大特点便是倚重互联网,为各类互联网服务打开了想象空间。据一位朋友讲,那边年轻人最爱做的事情是,穿好衣、吃好饭,然后在社交平台上晒照片。谷歌与淡马锡联合发布的一份报告显示:

“东南亚的互联网用户非常活跃,每天在移动终端上平均花费3.6个小时,比世界上任何其他地区的用户都要多。这一令人难以置信的参与度,为该地区的互联网企业带来巨大的市场机遇。”

另一方面,普惠金融仍有巨大缺口。各类金融基础设施薄弱,银行卡账户渗透率低,信用卡只是少数人的选择,征信体系薄弱,交易手段依赖现金等,普惠金融领域缺口巨大,潜力也大。

以印尼为例,商业银行在金融体系中占据主导地位,但信用卡普及率不超过4%,借记卡的拥有率仅为 26%。支付工具依赖现金,网购消费中,75%的订单采用的是货到付款和柜台付款,网银和电子钱包等支付方式只占10%左右。对公业务中,约4900万中小企业无银行业务。

庞大的人口数量、较高的移动互联网普及率,再加上普惠金融的巨大缺口,一切都很像中国2012年前后的样子。那个时候,中国的互联网金融还处在腾飞前期,机遇无限。在东南亚复刻中国互金行业走过的路,在新的市场孕育新的独角兽,成为不少平台出海的动机。

出海潮起

追逐着中国游客的脚步,支付机构最先走出去,在境外复刻“新四大发明”的用户体验。

据北京商报统计,截止2017年末,已经有36个国家和地区落地支付宝“扫码付款”,7个国家和地区开始打造本地版支付宝;微信支付登录了超过13个国家和地区,覆盖全球超过13万境外商户;苏宁支付则着重在香港和日本进行本地化布局。

服务中国游客相对简单,要做当地用户的业务,就涉及到牌照、文化、市场竞争等一系列问题,主流的做法是在当地寻找合作伙伴,输出金融科技。如支付宝的模式便是“技术出海+当地合作伙伴”,见下表。

在消费金融领域,东南亚也成为创业者的天堂。随着越来越多的机构涌入,牌照监管也开始成为一种趋势。2016年底,印尼金融管理局规定,海外公司在印尼开展金融服务业务需要申请金融牌照(目前为P2P牌照),第一步则是注册成立外资合资公司,据悉目前已有200多家机构排队。于是,同当地机构合作也开始成为主流的合作模式。

随着国内监管的不断加强,据悉每月都有上百家国内平台组团去印尼考察,抢滩东南亚市场,参与者众,对获客、征信、风控、支付、贷后等配套服务提出严峻挑战的同时,也给了中国金融科技企业巨大的机遇。

待解的问题

政府关系及监管政策。曾有出海者坦言,“摆在企业面前的第一道大关,是如何处理和当地政府的关系。陌生的当地文化和法律环境、融资渠道和市场研判个个都是关卡,稍有不慎,企业便有可能折戟海外。”

数百家平台组团出海,必然对当地行业生态带来巨大变革,竞争加剧、乱象必生,政府的大棒或将成为悬在出海平台头上的“达摩克利斯之剑”。如印尼要求金融科技借贷企业的利率必须在合理范围内,不能超过2周回购利率的7倍;柬埔寨则划定了18%的年利息红线。参照中国的情况看,若严格执行这个利率限制,大多数借贷平台依旧没有活路。

此外,印尼的牌照审批异常缓慢,有人调侃称是因为中国互金企业来势汹汹,当地监管机构根本接不住。不过,更为关键的问题在于,当地监管机构可能并没想好该怎样去监管金融科技类企业,不确定的监管才是最大风险。

风控问题。传统征信体系覆盖范围窄,如印尼央行对信用卡申请者实施了严格的经济审查,只有年龄大于18岁、月均收入超过300万印尼盾(约合人民币1500元)的用户,才有资格申请信用卡,导致信用卡渗透率低。前期,网络借贷平台可以靠持卡人群实现产品落地,但终究还是要服务信用空白的普惠群体,才有发展空间。

在国内,互金平台成功发展出了大数据风控体系,想复制时才会发现,异国风情,哪那么容易?

以印尼为例,印尼号称千岛之国,每个岛的政策相对独立,数据也独立。拿身份证来讲,每个市民可以有多张身份证,虽然近些年在推统一的身份识别体系,但据称覆盖率不超过50%。身份体系都不统一,大数据风控又从何谈起?

支付问题。几乎所有金融业务甚至商业活动,都涉及支付环节,支付不畅,寸步难行。以印尼为例,传统支付方式包括运营商支付(短信验证码支付)和银行转账支付(ATM转账、柜台转账、网银和APP转账),新兴的支付服务机构大概100家左右,市场较为分散,缺乏覆盖范围广泛的独角兽。

受限于较低的持卡率、新兴支付领域缺乏全民应用等因素,印尼支付市场仍以线下支付为主,对各类基于互联网的商业模式创新带来了很大障碍。

举个例子,你想做一款贷款分期产品,但你的潜在用户没有银行卡,只能与你现金往来,这个时候,支付就成为最大的障碍。你怎么把钱给到用户呢?用户还款时怎么把钱(分期)给到你呢?此时,无论你设计怎样的业务模式,都绕不开线下渠道的建设,会成为创业者的难以承受之重。

其他诸如资金来源问题、牌照问题、催收问题等不再多说,也都是难题。从这角度看, “技术输出+当地合作伙伴”的模式或许更加有效,也更加稳妥。

前景展望

写这篇文章并非要泼冷水,恰恰相反,问题多的市场才有潜力。就好比发展中国家之于发达国家,正式因为基础设施不健全和多业待兴,才会热闹非凡,才有高速增长的空间。

回过来头看各家平台出海的动机,有的是要逃避监管,有的只是想开辟新兴市场,有的是想突破增长天花板,有的甚至是赌一把玩玩。其实,都不重要,关键是走出去。

走着走着,动机会变,结果也会变。有时候,无心插柳,柳成荫。

【钛媒体作者介绍:薛洪言,苏宁金融研究院互联网金融中心主任,来源于:洪言微语】