117家接入中国互金协会信披平台P2P数据全揭秘

- 来源:零壹智库

- 发表于: 2018-01-16 13:36:53

- 责任编辑: ningdi

距银监会《网络借贷信息中介机构业务活动管理暂行办法》发布一周年后,银监会于2017年8月正式下发网贷信披指引,网贷监管的“1+3”体系(即一个办法,备案、存管、信披三个指引)终于完成。此前,银监会分别于2016年底和2017年初,发布了《网络借贷信息中介机构备案登记管理指引》和《网络借贷资金存管业务指引》。表1整理了网贷信息披露的相关文件,主要包括央行、银监会、中国互联网金融协会发布的法律法规、行政指导意见以及自律规范。

距银监会《网络借贷信息中介机构业务活动管理暂行办法》发布一周年后,银监会于2017年8月正式下发网贷信披指引,网贷监管的“1+3”体系(即一个办法,备案、存管、信披三个指引)终于完成。此前,银监会分别于2016年底和2017年初,发布了《网络借贷信息中介机构备案登记管理指引》和《网络借贷资金存管业务指引》。表1整理了网贷信息披露的相关文件,主要包括央行、银监会、中国互联网金融协会发布的法律法规、行政指导意见以及自律规范。

在银监会发布信息披露指引前,几乎每个监管文件中都强调了网贷机构信息披露这一社会责任,但信披规范相对详实的标准是行业自律组织中国互联网金融协会于2016年10月对会员单位下发的《互联网金融 信息披露 个体网络借贷》(T/NIFA 1—2016)团体标准,这一标准根据2016年8月24日银监会发布的《网络借贷信息中介机构业务活动管理暂行办法》制订,在银监会2017年8月24日发布最终的信披指引后,中国互联网金融协会修改了信披标准,形成了当前的T/NIFA 1—2017标准。

银监会信披指引与互金协会信披标准首要的不同在于法律效力,前者属于法律法规,后者属于自律规范。从内容上看,银监会和中国互金协会要求平台披露的内容基本相似,但前者对信息披露内容的分类更加精细,内容也更加丰富和完善;后者的主要优势在于提供了一个集中的数据登记平台,但于公众查询。鉴于数据的完整性和可获得性,本文将基于中国互联网金融协会互联网金融登记披露服务平台展示的数据以及零壹数据从公开渠道获取的数据进行分析。

1.从业机构信息

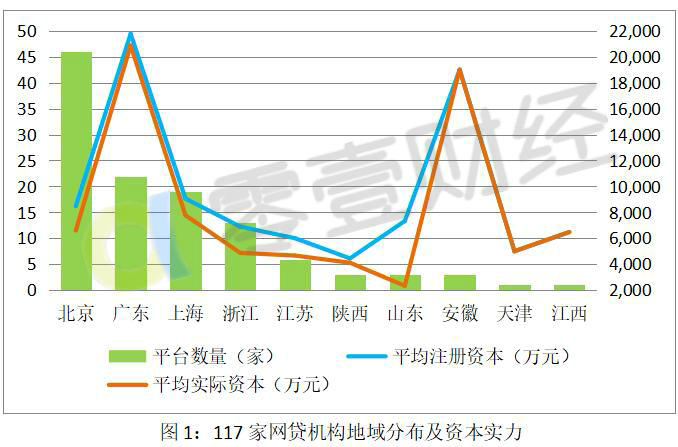

据零壹数据观察并统计,截至2018年1月15日,接入中国互联网金融协会“互联网金融登记披露服务平台”的网贷机构已达117家。117家会员机构分布在全国10个省级行政区,北京、广东和上海机构数量最多,分别有46家、22家和19家;浙江和江苏分别有13家和6家,其实省份机构数量不超过3家。广东网贷机构的资本实力最强,总注册资本和实缴资本分别有47.9亿元和45.9亿元,相应平均数分别为2.2亿元和2.1亿元;除了个别偏差值(比如安徽省数据)外,其他省份平均注册资本和实缴资本多在0.5至1亿元之间。

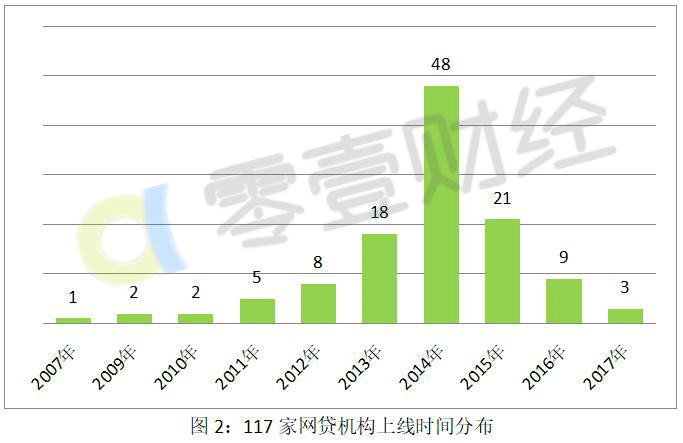

117家平台的上线时间集中分布在2013至2015年,这三年上线的平台共87家,占到样本总量的74%,其中2014年上线的平台达到48家,占样本总量的41%。2013年上线的平台菜18家,2016年及以后上线的平台共12家。

2.运营信息

按照中国互联网金融协会的分类,网贷机构经营信息主要包括借款额、交易笔数等业务信息、逾期信息以及财务审计信息。

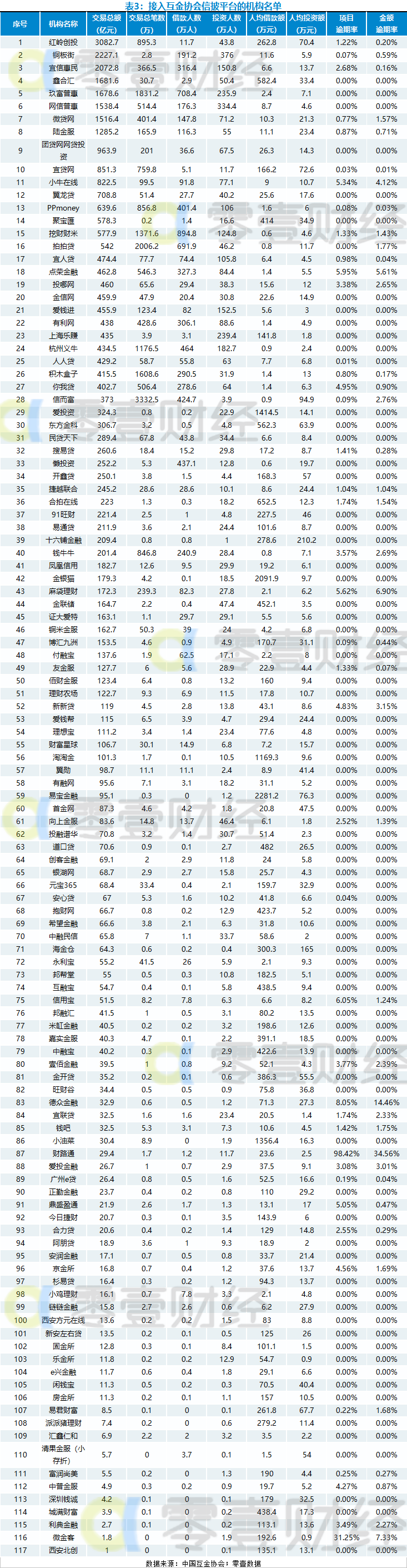

零壹数据对此进行了整理,根据117家机构在互金协会披露的最新数据,这些平台累计交易额达到3.34万亿人民币,交易总笔数达到19092万;不考虑借款人跨平台融资以及投资人在多个平台投资等情况,人均借款额和人均投资额分别为4.6万元和8.9万元。这些机构的累计交易额呈右偏分布(即正偏态分布,通常指一组统计数据中算术平均数≥中位数≥众数,我国经济数据大多具有该种分布特征),偏度为3.17。

零壹数据对网贷机构逾期数据进行了简单的描述统计,结果如下表如示。项目逾期率和金额逾期率平均值分别有1.92%和0.98%,前者高于后者,意味着逾期项目债权金额相对较小。中位数和众数均为0,大部分网贷机构目前未逾期,具体来看,75家机构在资金端未逾期,其余42家机构逾期率为正。项目逾期率的标准差、峰度、偏度值均大于金额逾期率,两个统计数据均呈右偏分布,但前者偏度更大,且分布区域更加集中。从近几个月的观察结果来看,财路通、微金客、德众金融、信用宝和点荣金融的逾期率居前列,它们对应的项目逾期率分别是98.42%、31.25%、8.05%、6.05%和5.95%,其中,财路通金额逾期率也创下最高值,达到34.56%。需要说明的是,以上逾期率是根据出借端进行统计,并不直接体现网贷资产的风险程度,具体原因可参考零壹智库此前发布的稿件《互金信披标准新立,揭网贷平台低逾期率首要原因?》

除了业务信息、风险信息,117家平台在互金协会披露了财务审计报告,连同从公开渠道获取的信息,目前零壹数据共获取到129家平台的利润表数据。129家P2P网贷平台2016年总营收为253.6亿元,平均数为1.97亿元,中位数为4783.3万元;62家平台出现净亏损,其中48家企业净亏损损额在0至2000万元的区间。67家平台净利润为正,其中44家平台净利润不超过2000万元,6家P2P网贷平台净利润超过1亿元。

与2015年相比,23家P2P网贷平台“扭亏为盈”;5家“由盈转亏”;32家平台继续盈利,其中22家盈利面扩大,10家平台盈利面收缩;43家平台继续亏损,其中26家平台亏损增多,17家平台亏损面收窄;其余26家平台因2015年净利润数据暂时无法获取故无法纵向比较。总体来看,网贷行业目前尚处于“微利”时代。

3.项目信息

网贷机构项目信息包括项目名称、项目简介、借款金额、用途、还款方式等,由于数据量数以十亿计,归集借款项目信息需要耗费较高成本。截至目前,中国互联网金融协会尚未与网贷机构对接项目信息,项目信息的披露渠道主要为网贷机构投资页面、部分行业第三方数据平台。

写在后面

网贷信息披露的重要性不言而喻。随着行业合规度不断提高,网贷机构“信息中介平台”的角色不断得到强化,作为连接网贷借款人与投资人的“桥梁”,信息披露在网贷机构获客方面具有举足轻重的作用。更进一步看,真实、完整、及时的信息披露不但可以改善信息不对称的情况,还可以降低交易成本,提高融资效率,因而信息披露对于监管工作、市场分析都是有益的参考。

本文主要根据中国互联网金融协会互联网金融登记披露服务平台展示的数据进行分析,该样本的统计口径符合银监会标准,但数据内容相对较少。零壹数据有选择性地统计了部分关键性指标,包括网贷机构的地域分布、注册及实缴资本、交易额、逾期率、盈利数据等,忽略了一些不具有统计意义的数据比如法定代表人、联系方式、电信运营许可等。

由于本文的样本数据具有选择性,可能无法准确地反映行业整体信披情况,但对诸多网贷机构而言,互金协会的信披数据仍然具有较高的参考性,它基本反映了网贷行业的业务上限及盈利上限,便于横向比较。

附表: