余额宝跌破4% 究竟是什么原因?

- 来源:平说财经

- 发表于: 2018-06-05 13:51:01

- 责任编辑: ningdi

支付宝对接的货币基金,终于升级了,升级前货基只有天弘余额宝一家,而升级后余额宝就与博时现金收益货币A和中欧滚钱宝A,这三大货基并列。自此之后,余额宝就不限购、不限额了。

支付宝对接的货币基金,终于升级了,升级前货基只有天弘余额宝一家,而升级后余额宝就与博时现金收益货币A和中欧滚钱宝A,这三大货基并列。自此之后,余额宝就不限购、不限额了。

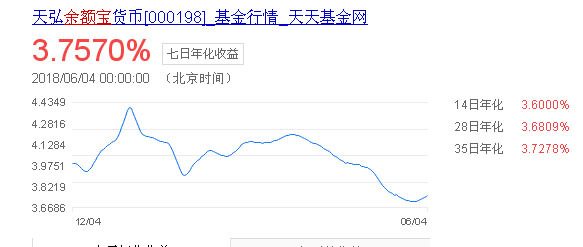

但是我们发现,余额宝的收益率已经跌破了4%。截止6月4日,余额宝的收益率已降至3.7530%。而银行类推荐的宝宝产品收益率仍保持在4%以上。

为此,有网友担心,余额宝收益率是否会继续下跌?因为早在2015年3月到2016年9月,他们就经历了收益率从4.4%一路走低至2.4%的历史最低点。

而专家表示,货基的收益率与股票指数一样都是不可预测的,其实对于用户而言,收益率之间差距并不大,犯不着消耗精力去更换,因为下个月谁的收益率更高也很难说。

不过,我们认为,余额宝的收益率在2013年6月初创时,一度达到7%。但近年来,余额宝收益率下降是趋势性的,而且余额宝作为货币基金,收益率只能说是比银行存款稍微好一些,并不是如人们所期盼的那种高收益的理财产品。

那么,余额宝的收益率为啥会跌对4%以下呢?首先,货币市场基金收益率整体在下滑。由于央行在4月底的定向降准,货币市场资金面是相对宽松的,所以互联网宝宝产品收益率节节败退。

从5月11日-17日,74只互联网“宝宝”的平均七日年化收益率为3.89%,较上周下降了0.18个百分点,今年以来首次“破4”,并创去年6月以来的最低水平。

再者,余额宝调整了仓位,将现金资产调高了,而债券投资却比例相应减少了。余额宝从去年四季度到今年一季度,现金资产从56.65%升至61.03%。而债券投资的占比例却少了3.2%,这等于是余额宝将较高收益的债券卖掉,而换来的资金用于存活期一样,收益率当然会下降`。

将债券投资变为现金,基金经理主要原因是,要提高现金比例,预防恐慌性挤兑,从而避免发生系统性风险。试想,余额宝的资金规模已经相当于一个省的GDP总量,一旦发生任何风吹草动,都会对金融系统构成不小冲击。所以提高现金比例是很重要的。

再次,余额宝希望通过降低收益率来压缩基金总规模。虽然不断有限存、限时抢购各种遏制资金流入的方法出台。但是余额宝从去年年底到现在,总资产依然环比涨了7%。在使尽了所有的招数后,余额宝的规模都未能降不下来,只能好通过降低收益率,来促使资金分流,从根本上来给余额宝减肥。

对于天弘基金经理来说,不是余额宝资产扩张速度越快就越好,他们希望余额宝的总资产能够保持相对的稳定,因为总资产的快速扩张,并不利于余额宝这只货币基金的正常运作。所以,只有余额宝的规模保持相对稳定之时,基金经理才能给投资者更好投资回报。

最后,监管者希望更多的资金回流到股市和银行。目前大量的社会资金流向互联网金融领域,但是把银行的存款资金都被抽走了,银行无法获得廉价资金,股市资金都给分流了,股市就没办法给上市企业解决融资问题。

而在监管者看来,宝宝类货币只会让资金在金融体系内空转,并且提高金融机构的融资成本。所以,余额宝降低收益率,就是驱赶资金离开,能够有部分资金回流到银行存款和股市中去。

余额宝收益率下降至4%以下,这恰恰应该是货基在正常情况下的利率水平。目前无论对监管者,还是余额宝管理者来说,并不希望看到该只基金资产规模增长过快。如果余额宝通过主动下调利率,将资金分流出去,给自己资产规模瘦身,这恐怕是再好不过的事情了。