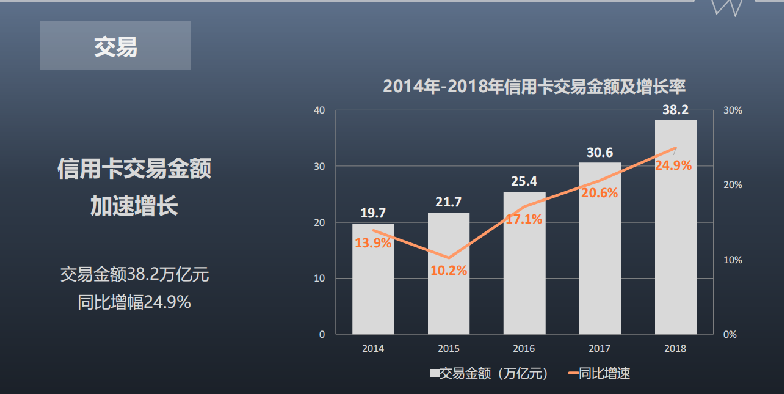

信用卡交易总额10年翻10倍,消费金融市场释放出巨大的发展潜力

- 来源:消费金融

- 发表于: 2019-06-18 12:00:17

- 责任编辑: zhangshaoqing

《贸易金融》记者:张艺妍6月14日,中国银行业协会银行卡专业委员会年会在北京召开,会上发布了《中国银行卡产业发展蓝皮书(2019)》(以...

《贸易金融》记者:张艺妍

6月14日,中国银行业协会银行卡专业委员会年会在北京召开,会上发布了《中国银行卡产业发展蓝皮书(2019)》(以下简称《蓝皮书》)。

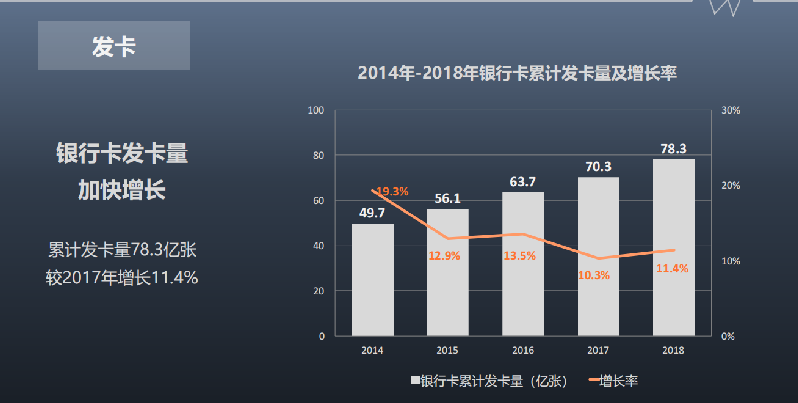

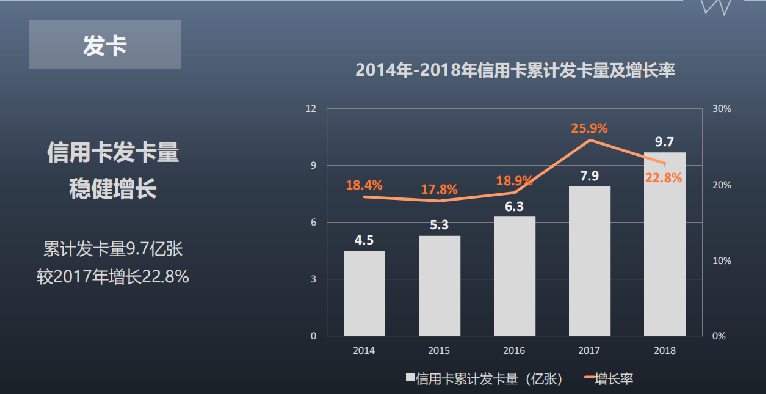

《蓝皮书》显示,我国银行卡产业保持稳健发展的良好势头,业务规模持续增长,市场影响力不断增强。十年来,我国信用卡发卡量从1.86亿张增长到9.7亿张,交易总额从3.5万亿元增长到38.2万亿元,翻了10倍以上;借记卡累计发卡量达68.6亿张,交易总额751.4万亿元。同时,银行卡受理市场迅速发展,境内受理商户从156.65万户增长到2733万户,POS终端从240.83万台增加到3414.8万台,ATM机具从21.49万台增长到111.1万台,银联卡境外受理国家和地区总数从83个增至171个,境外受理商户总数从55.7万户增长到2637万户。

中国光大银行副行长武健指出,2018年,银行卡产业继续持稳向好,整体风险平稳可控,累计发卡和交易规模持续增长;受理环境不断优化,境外受理国家和地区持续增加;支付更加活跃便捷,对消费的支持和拉动作用日益主动、全面。

数据来源:中国银行卡产业发展蓝皮书(2019)

消费金融市场释放出巨大的发展潜力

由于经济下行的压力和消费金融市场需求旺盛,银行信用卡业务进入了一个快速繁荣的时期。在银行看来,信用卡是零售转型的关键一环,对客户具有较高黏性,且分期等创新业务也成为了银行利润的增收点之一。

值得一提的是,在银行打通线上和线下业务后,消费场景化为信用卡的获客和产品创新提供了动力。尤其是在一定生态圈中,信用卡已经成为了消费的一种必要载体。

金淑英专职副主任表示,我国消费金融市场释放出巨大的发展潜力,市场规范度不断提升、金融科技蓬勃发展、支付市场加大开放,为银行卡产业发展提供了再续黄金十年的重要机遇期。

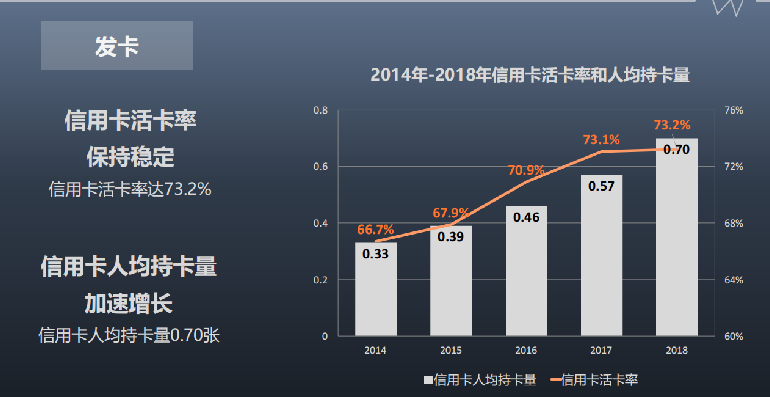

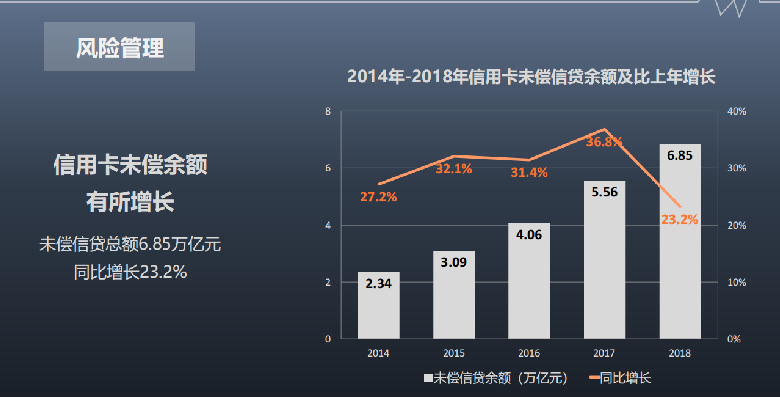

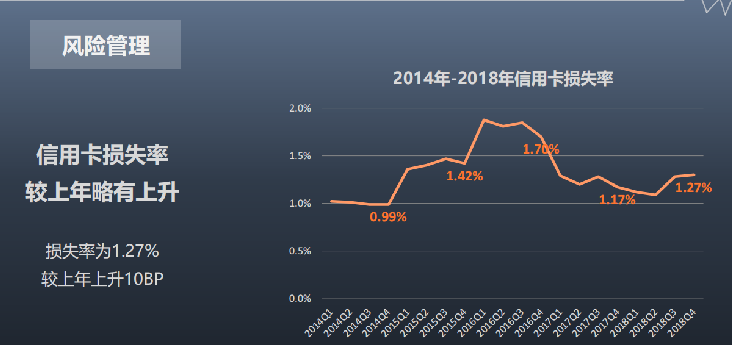

2018年,商业银行信用卡扩张进一步提速,交易额、活卡率以及人均持卡量等方面的增速均处于5年来的最高水平。《蓝皮书》数据显示,2018年信用卡发卡量9.7亿张,同比增速为22.8%。信用卡活卡率达到了73.2%,人均持卡量0.7张,两项指标均处于历史高位。信用卡未偿余额6.85万亿元,同比增长23.2%。信用卡损失率为1.27%,较上一年度的1.17%略有上升。

由于近几年互联网金融的快速崛起,对信用卡市场有一定的冲击,各家银行在这种情况下对于信用卡特别重视,都纷纷跑马圈地,让银行的持有量大幅增长,其中工行、建行、农行和招商的信用卡发卡量均超过1亿张,工商银行一家发卡量就达到了1.5亿张。2018年中新增发卡量最多的是农行,达到了1800万张。股份制银行中,光大银行2018年新增发卡量超过1500张,同比增速达到了64.05%。

一家股份制商业银行人士告诉《贸易金融》记者,随着大数据、人工智能等科技发展,信用卡由于能为客户画像更精准,这为发卡规模进一步提高提供了有力的支持。发达国家人均持卡量为3.5张,我国人均持卡量还不到1张,信用卡市场仍有很大空间。

数据来源:中国银行卡产业发展蓝皮书(2019)

科技赋能塑造新生态 信用卡虚拟时代来临

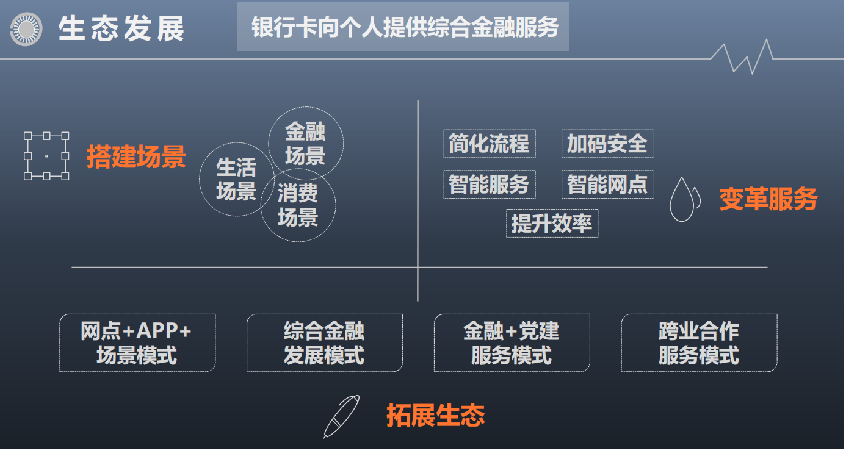

《蓝皮书》提到,银行卡向个人提供综合金融服务主要有三方面内容:第一是场景搭建,包括生活、金融和消费场景。第二是变革服务,包括:流程、安全、网点、服务和效率方面的变革。第三是多方面生态的拓展。

2019年中国进入5G元年,多家银行推出5G银行网点,银行业的数字化转型又将再下一城。在此过程中,信用卡的营销渠道、产品创新流程、风控建模与贷后催收等环节,均发生了翻天覆地的变革。

业内人士对《贸易金融》记者表示,2018年已经有多家银行借助金融科技,开展“开放银行”战略,一方面提升拓展线上获客场景,另一方面也在借助技术手段来实现自动化风险预警,降低信用卡逾期的可能性。

数据来源:中国银行卡产业发展蓝皮书(2019)

例如中信银行,提出“无界金融生态圈”,就是采用了全面布局平台化、生态圈和开放银行的多端口接入客户策略,以用户体验为核心,实现客户旅程的数字化改造。

据记者了解,中信银行在2018年年报中提到,作为中信银行股东之一的冠意有限公司,是一家在香港注册成立的公司,同时对51信用卡和万得信息等拥有领先市场份额的互联网金融公司进行了前瞻性投资和布局,致力于打造一体化金融服务生态圈。

在虚拟银行卡发展上,一些金融科技公司在这两年布局了信用卡业务,在2017年,马上消费金融就推出了“安逸花”。2018年,360金融推出了虚拟信用卡业务,2018年8月上线的小赢钱包,也与上海银行合作推出了虚拟信用卡“小赢卡”。

媒体报道显示,中国银行、建设银行、交通银行、农业银行、广发银行、浦发银行、中信银行等多家银行,都陆续推出过虚拟信用卡。

商业银行通过与小赢科技、维信金科这些头部机构合作,在获客场景、智能风控与用户征信管理等环节将合作共赢,有助于形成更加多元化、数字化的金融生态圈。

开放、共享已成为银行零售转型的共识,尤其是AI、大数据等技术在信用卡产业的运用,众多的金融科技公司更具优势,因此多家银行与金融科技公司实施跨界战略合作或者自己成立金融科技子公司,谋求更大的市场份额,进一步提升品牌竞争力。

信用卡风险整体可控 活卡率受重视

《蓝皮书》数据显示,近两年来,商业银行信用卡“冲规模”非常明显。但是与此同时,信用卡的风险一直是业内比较关注的话题。《蓝皮书》数据显示,国内信用卡未偿余额有所增长,未尝信贷总额达到了6.85万亿元,同比增长23.2%,其规模相比2014年的2.34万亿元增长192.73%,但是增速却有所趋缓。信用卡的损失率为1.27%,较上一年度的1.17%略有提升。

数据来源:中国银行卡产业发展蓝皮书(2019)

《蓝皮书》同时提到,在信用风险管理中,防控体系的建设和完善主要有四个方面内容,包括了健全风险管控机制,注重安全合规发展;优化迭代授信策略,提升贷前风险识别能力;加强贷中资产组合管理,把控风险业务敞口;创新贷后催收手段,提升智能化资产处置能力。

数据来源:中国银行卡产业发展蓝皮书(2019)

某股份制银行内部人士告诉《贸易金融》记者,信用卡的风险与地域经济、银行风控等因素都有直接关系。有些银行发卡采用粗放模式,潜在风险比较大;有些银行发卡时采用严格把关模式,坏账就少一些。目前,银行更重视活卡率,银行信用卡产业的发展趋势肯定也是要走向“精耕细作”。